Bảng tính thuế thu nhập cá nhân 2024 chuẩn nhất

Mục lục

Tính số thuế thu nhập cá nhân (TNCN) phải nộp là băn khoăn chung của nhiều người. Bảng tính thuế thu nhập cá nhân là một cách để tính nhanh mức thuế phải nộp đối với một số đối tượng nhất định. Bài viết sau đây sẽ giúp làm rõ đối tượng, cách áp dụng thuế đối với từng cá nhân cụ thể, lưu ý khi tính thuế…

1. Đối tượng nộp thuế TNCN

Không phải bất cứ cá nhân nào có thu nhập đều phải chịu thuế TNCN. Luật Thuế TNCN năm 2007 đã quy định rõ đối tượng nộp thuế và các khoản thu nhập phải chịu thuế.

1.1. Đối tượng nộp thuế

Theo quy định tại Khoản 1 Điều 2 Luật Thuế TNCN năm 2007, đối tượng nộp thuế được chia ra thành hai nhóm là cá nhân cư trú và cá nhân không cư trú.

– Cá nhân cư trú phải nộp thuế đối với các khoản thu nhập chịu thuế phát sinh cả trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập.

– Cá nhân không cư trú chỉ nộp thuế đối với các khoản thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam, không phân biệt nơi trả và nhận thu nhập.

1.2. Xác định đối tượng nộp thuế

Căn cứ quy định tại Luật Thuế TNCN và các văn bản hướng dẫn thi hành, cách xác định cá nhân cư trú và cá nhân không cư trú như sau:

– Cá nhân cư trú: là người đáp ứng một trong hai điều kiện sau:

- Trong một năm dương lịch hoặc trong 12 tháng liên tục, cá nhân đó có mặt trên lãnh thổ Việt Nam từ 183 ngày trở lên. Thời điểm tính mốc là kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam (có thường trú hoặc thuê nhà theo hợp đồng có thời hạn từ 183 ngày trở lên).

– Cá nhân không cư trú là người không đáp ứng một trong hai điều kiện trên. Cá nhân không cư trú phần lớn là người nước ngoài làm việc tại Việt Nam.

Ngoài ra, cá nhân cư trú tuỳ thuộc vào thời gian ký hợp đồng lao động được chia thành hai trường hợp áp dụng tính thuế khác nhau là:

- Thời gian ký trong hợp đồng lao động từ 03 tháng trở lên;

- Thời gian ký kết hợp đồng dưới 03 tháng hoặc không ký hợp đồng lao động (có tổng mức thu nhập từ 2.000.000đ trở lên).

Công thức chung để tính mức thuế TNCN phải nộp là bằng thu nhập tính thuế nhân thuế suất. Tuy nhiên đối với mỗi loại thu nhập và đối tượng cư trú thì có mức thuế suất và cách tính thuế TNCN khác nhau.

Trong đó bảng tính thuế thu nhập cá nhân áp dụng đối với cá nhân cư trú là người lao động ký hợp đồng lao động từ 03 tháng trở lên. Đối với cá nhân cư trú thuộc trường hợp còn lại, thuế TNCN được tính là 10% thu nhập được trả. Phần chi phí này do bên chi trả khấu trừ trước khi chi trả.

2. Bảng tính thuế thu nhập cá nhân đối với cá nhân cư trú

Thu nhập tính thuế của cá nhân cư trú được chia làm hai loại, một là thu nhập từ kinh doanh, tiền lương, tiền công. Hai là thu nhập từ đầu tư, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng.

Mỗi loại thu nhập áp dụng Bảng tính thuế thu nhập cá nhân khác nhau. Thu nhập từ kinh doanh, tiền lương, tiền công áp dụng bảng tính lũy tiến từng phần. Thu nhập tính thuế còn lại áp dụng bảng tính toàn phần.

>> Có thể bạn quan tâm: Kỹ năng giải quyết vấn đề và bí quyết cải thiện hiệu quả

2.1. Bảng tính thuế thu nhập cá nhân lũy tiến từng phần

Thu nhập tính thuế từ kinh doanh, tiền lương, tiền công của cá nhân là tổng thu nhập sau khi đã trừ các khoản không tính thuế và các khoản giảm trừ.

Bảng tính thuế thu nhập cá nhân lũy tiến từng phần được quy định như sau:

| Bậc thuế | Phần thu nhập tính thuế/năm

(triệu đồng) |

Phần thu nhập tính thuế/tháng

(triệu đồng) |

Thuế suất (%) |

| 1 | Đến 60 | Đến 5 | 5 |

| 2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

| 3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

| 4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

| 5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

| 6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

| 7 | Trên 960 | Trên 80 | 35 |

Công thức tính thuế:

Thuế TNCN phải nộp = Thu nhập tính thuế (tổng thu nhập sau khi đã trừ các khoản không tính thuế và các khoản giảm trừ) x Thuế suất

Như vậy, căn cứ vào bảng trên, để tính thuế TNCN phải nộp, cá nhân chịu thuế thực hiện các bước như sau:

Bước 1: Tính tổng thu nhập từ kinh doanh, tiền lương, tiền công của cá nhân;

Bước 2: Xác định và tính các khoản không tính thuế và các khoản giảm trừ;

Bước 3: Tính tổng thu nhập tính thuế mà cá nhân phải chịu;

Bước 4: Căn cứ vào mức thu nhập tính thuế để xác định mức thuế suất theo từng phần;

Bước 5: Áp dụng công thức và tính số thuế TNCN phải nộp theo từng mức thu nhập sau đó cộng lại.

Lưu ý: Tính từng phần thu nhập tương ứng với thuế suất khác nhau sau đó cộng tổng để ra số thuế TNCN phải nộp.

Hoặc có thể áp dụng bảng rút gọn như sau:

| Bậc | Thu nhập tính thuế (TNTT)/tháng

(triệu đồng) |

Thuế suất

(%) |

Tính số thuế phải nộp

(triệu đồng) |

|

| Cách 1 | Cách 2 | |||

| 1 | Đến 5 | 5 | 0 + 5% TNTT | 5% TNTT |

| 2 | Trên 5 đến 10 | 10 | 0,25 + 10% TNTT trên 5 trđ | 10% TNTT – 0,25 |

| 3 | Trên 10 đến 18 | 15 | 0,75 + 15% TNTT trên 10 trđ | 15% TNTT – 0,75 |

| 4 | Trên 18 đến 32 | 20 | 1,95 + 20% TNTT trên 18 trđ | 20% TNTT – 1,65 |

| 5 | Trên 32 đến 52 | 25 | 4,75 + 25% TNTT trên 32 trđ | 25% TNTT – 3,25 |

| 6 | Trên 52 đến 80 | 30 | 9,75 + 30% TNTT trên 52 trđ | 30 % TNTT – 5,85 |

| 7 | Trên 80 | 35 | 18,15 + 35% TNTT trên 80 trđ | 35% TNTT – 9,85 |

Ví dụ: Ông Nguyễn Văn A có tổng mức thu nhập chịu thuế (sau khi đã trừ các khoản không chịu thuế và các khoản giảm trừ) là 25.000.000đ/tháng, số thuế TNCN của ông phải nộp được tính như sau:

Theo Bảng tính thuế thu nhập cá nhân lũy tiến từng phần đầy đủ:

| Bậc thuế | Phần thu nhập tính thuế/tháng

(triệu đồng) |

Thuế suất (%) | Số tiền phải nộp

(triệu đồng) |

| 1 | Đến 5 | 5 | 5 x 5% = 0,25 |

| 2 | Trên 5 đến 10 | 10 | 5 x 10% = 0,5 |

| 3 | Trên 10 đến 18 | 15 | 8 x 15% = 1,2 |

| 4 | Trên 18 đến 32 | 20 | 7 x 20% = 1,4 |

| Tổng | 3,35 | ||

Theo Bảng tính thuế thu nhập cá nhân lũy tiến từng phần rút gọn:

| Bậc | Thu nhập tính thuế/tháng

(triệu đồng) |

Thuế suất

(%) |

Tính số thuế phải nộp

(triệu đồng) |

|

| Cách 1 | Cách 2 | |||

| 4 | Trên 18 đến 32 | 20 | 1,95 + 20% x 7 = 3,35 | 20% x 25 – 1,65 = 3,35 |

2.2. Bảng tính thuế thu nhập cá nhân toàn phần

Đối với các khoản thu nhập tính thuế còn lại, không có các khoản không tính thuế và các khoản được giảm trừ. Bên cạnh đó, cách tính đơn giản hơn khi không lũy tiến từng phần.

| Thu nhập tính thuế | Thuế suất (%) |

| Thu nhập từ đầu tư vốn | 5 |

| Thu nhập từ bản quyền

Thu nhập từ nhượng quyền thương mại |

5 |

| Thu nhập từ trúng thưởng | 10 |

| Thu nhập từ thừa kế, quà tặng | 10 |

| Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 của Luật TNCN năm 2007

Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 2 Điều 13 của Luật TNCN năm 2007 |

20

0,1 |

| Thu nhập từ chuyển nhượng bất động sản quy định tại khoản 1 Điều 14 của Luật TNCN năm 2007

Thu nhập từ chuyển nhượng bất động sản quy định tại khoản 2 Điều 14 của Luật TNCN năm 2007 |

25

2 |

Như vậy, đối với mỗi loại thu nhập khác nhau thì sẽ có một mức thuế suất khác nhau để áp dụng. Người nộp thuế chỉ việc căn cứ vào loại thu nhập tính thuế để áp dụng mức thuế suất và tính thuế TNCN phải nộp theo công thức.

3. Tính thuế thu nhập cá nhân đối với cá nhân không cư trú

Đối với cá nhân không cư trú, mức nộp thuế TNCN cũng là thu nhập tính thuế nhân với thuế suất. Tuy nhiên mức thuế suất khác với cá nhân không cư trú. Bên cạnh đó cá nhân không cư trú không có giảm trừ gia cảnh. Vì vậy, cá nhân không cư trú nếu có thu nhập đều phải chịu thuế TNCN.

Có thể tóm gọn thuế suất theo các loại thu nhập tính thuế theo bảng sau:

| Thu nhập tính thuế | Thuế suất (%) |

Thu nhập từ kinh doanh

|

1

5 2 |

| Thu nhập từ tiền lương, tiền công | 20 |

| Thu nhập từ đầu tư vốn | 5 |

| Thu nhập từ chuyển nhượng vốn | 0,1 |

| Thu nhập từ chuyển nhượng bất động sản | 2 |

| Thu nhập từ bản quyền, nhượng quyền (chỉ tính phần thu nhập vượt trên 10.000.000đ) | 5 |

| Thu nhập từ trúng thưởng, thừa kế, quà tặng (chỉ tính phần thu nhập vượt trên 10.000.000đ theo từng lần) | 10 |

4. Lưu ý khi tính thuế TNCN

Trước khi người lao động tính mức thuế TNCN phải nộp, cần tính mức thu nhập tính thuế. Cách tính mức thu nhập tính thuế:

Thu nhập tính thuế = Tổng thu nhập – Thu nhập không chịu thuế – Các khoản giảm trừ

Như vậy, cần xác định được thu nhập không tính thuế là những thu nhập nào? Các khoản giảm trừ là những khoản nào?

4.1. Xác định các khoản thu nhập chịu thuế và không chịu thuế

Mỗi cá nhân đều có các khoản thu nhập khác nhau. Tuy nhiên không phải thu nhập nào cũng đều phải chịu thuế.

Các khoản thu nhập chịu thuế theo quy định của Luật TNCN năm 2007 bao gồm các khoản thu nhập từ:

- Kinh doanh;

- Tiền lương, tiền công;

- Đầu tư vốn;

- Chuyển nhượng vốn;

- Chuyển nhượng bất động sản;

- Trúng thưởng (phần vượt trên 10.000.000đ theo từng lần);

- Bản quyền, nhượng quyền (phần vượt trên 10.000.000đ theo từng lần);

- Thừa kế, quà tặng (phần vượt trên 10.000.000đ theo từng lần).

Các khoản không chịu thuế bao gồm các loại bảo hiểm bắt buộc (bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm trách nhiệm nghề nghiệp nếu có), quỹ hưu trí tự nguyện.

4.2. Các khoản giảm trừ và điều kiện

Các khoản giảm trừ theo quy định bao gồm giảm trừ gia cảnh và các khoản đóng góp từ thiện, nhân đạo.

Giảm trừ gia cảnh được chia làm hai phần là giảm trừ cho chính bản thân người nộp thuế và giảm trừ cho người phụ thuộc. Điều kiện để được tính khoản giảm trừ gia cảnh như sau:

- Đối với giảm trừ cho chính bản thân người nộp thuế: Người nộp thuế phải là cá nhân cư trú. Mức giảm trừ năm 2023 là 11.000.000đ;

- Đối với giảm trừ cho người phụ thuộc: Là người mà người nộp thuế có trách nhiệm nuôi dưỡng. Mức giảm trừ năm 2023 là 4.400.000đ/người. Mỗi người phụ thuộc chỉ được giảm trừ 01 lần và chỉ áp dụng vào 01 người nộp thuế.

Các khoản đóng góp từ thiện, nhân đạo được giảm trừ phải là các khoản đóng góp vào tổ chức, cơ sở. Các tổ chức, cơ sở này được lập ra nhằm chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa. Hoặc đóng góp vào các quỹ (từ thiện, nhân đạo, khuyến học).

Các tổ chức, cơ sở, quỹ nói trên phải được các cơ quan nhà nước có thẩm quyền công nhận hoặc cho phép thành lập.

5. Tính nhanh thuế TNCN online

Người nộp thuế căn cứ vào các hướng dẫn nói trên có thể tính được mức nộp thuế TNCN của mình. Hoặc sử dụng các phương thức tính thuế TNCN online sau đây để tính nhanh mức nộp thuế.

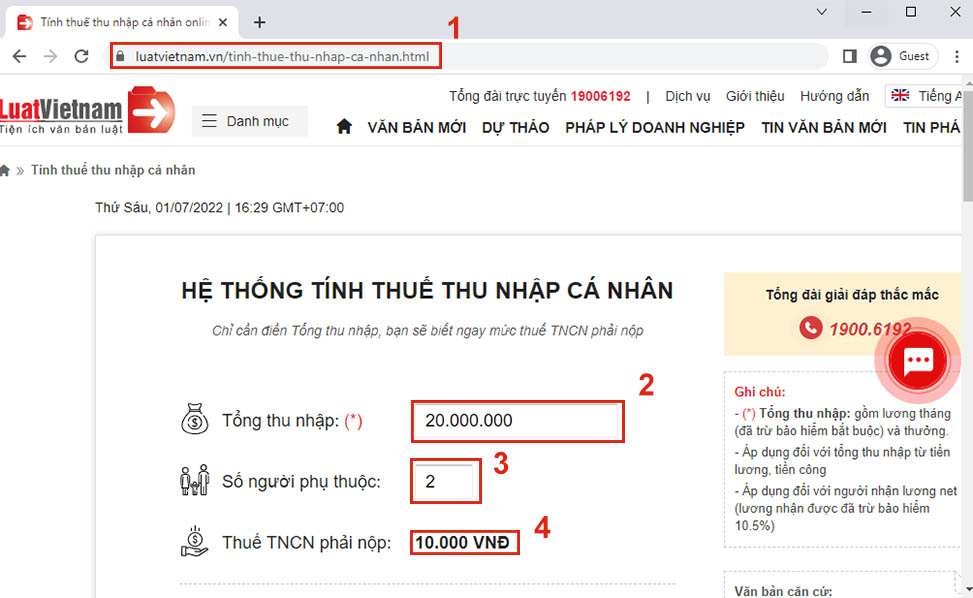

5.1. Tính thuế TNCN tại luatvietnam.vn

Bước 1: Truy cập vào: https://luatvietnam.vn/tinh-thue-thu-nhap-ca-nhan.html

Bước 2: Nhập số tiền là thu nhập tính thuế (sau khi đã trừ các khoản thu nhập không tính thuế) vào ô “tổng thu nhập”.

Bước 3: Nhập số người phụ thuộc.

Bước 4: Nhận kết quả và diễn giải cách tính thuế.

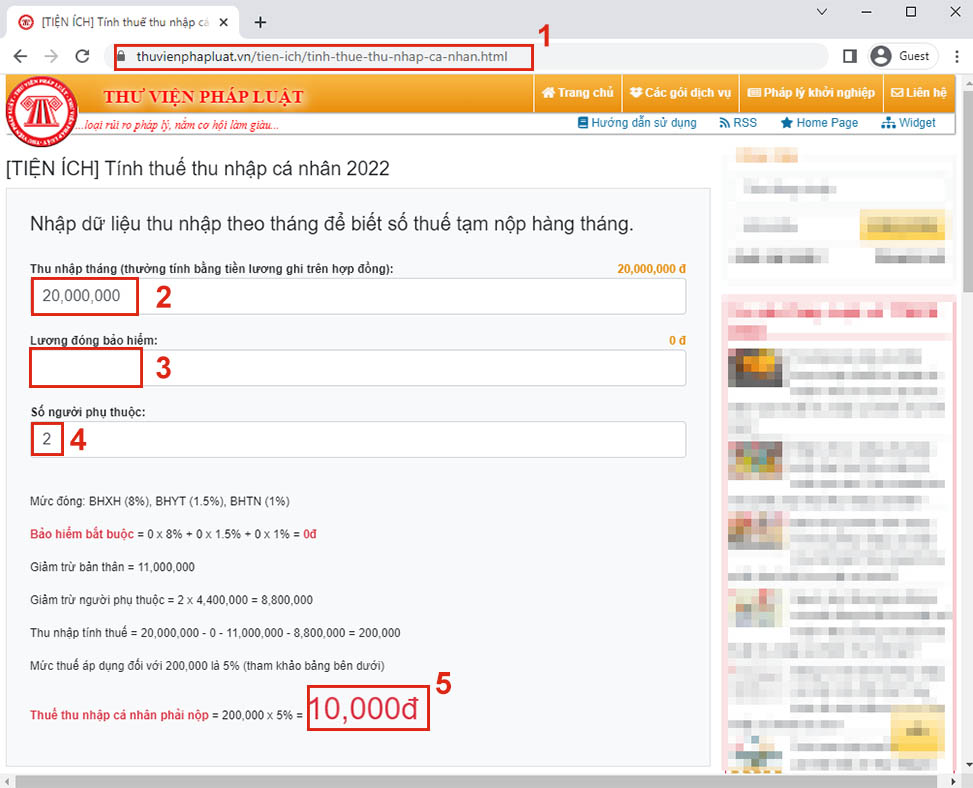

5.2. Tính thuế TNCN tại thuvienphapluat.vn

Bước 1: Truy cập vào: https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html

Bước 2: Nhập thu nhập theo tháng là số tiền lương ghi trên hợp đồng.

Bước 3: Nhập số tiền lương đóng bảo hiểm xã hội.

Bước 4: Nhập số người phụ thuộc.

Bước 5: Nhận kết quả và diễn giải cách tính thuế.

Kết luận

Trên đây là tổng quan về cách tính thuế TNCN cũng như cách áp dụng bảng tính thuế thu nhập cá nhân chuẩn nhất. Hy vọng bài viết có thể giúp bạn áp dụng và tính mức thuế TNCN phải nộp đúng với quy định hiện hành.